Le Budget Français : Passer du Débat Public à des Solutions Fondées sur des Principes

8 min readBy: ,Le Président Français Emmanuel Macron a promis de maîtriser le déficit budgétaire du pays au cours des quatre prochaines années. Cependant, trouver un consensus pour atteindre cet objectif s’est avéré presque impossible.

Fondamentalement, la société française est engagée dans un débat sur les promesses de croissance économique, la qualité des dépenses publiques et l’équité fiscale globale. Nombreux sont ceux qui s’interrogent sur le rôle que la croissance et la politique fiscale devraient jouer dans la stabilisation des finances publiques à long terme.

Sans oublier des manifestations, comme les Gilets Jaunes, qui ont clairement fait comprendre à tous les partis politiques que les effets de la politique fiscale sur leur niveau de vie sont une question cruciale. Les partenaires intéressés par des réformes économiques communes au niveau de l’UE, y compris des propositions de dette commune pour financer un agenda plus ambitieux sur le plan géopolitique, observent également la situation avec scepticisme.

Globalement, le problème de la France n’est pas le manque d’activités économiques rentables à taxer, mais l’inefficacité du système fiscal. Pour mener à bien des réformes systématiques et compétitives, les décideurs politiques devraient se concentrer sur une politique fiscale fondée sur des principes.

Les Propositions de Réforme Jusqu’à Présent

En mars, l’ancienMinistre de l’Économie et des Finances, Bruno Le Maire, a appelé à une réduction des dépenses publiques pour réduire le déficit budgétaire et a exclu une augmentation des impôts. Cette position était en ligne avec celle du Président Macron depuis son élection en 2017 : renforcer la compétitivité, stimuler la croissance de l’économie française et accroître les recettes. Après tout, la France a déjà l’un des taux combinés d’impôts et de cotisations obligatoires les plus élevés au monde et un ratio dette/PIB de 110,6 pour cent, supérieur à la moyenne.

Cependant, les opposants ont suggéré que la croissance accrue et les réductions des dépenses publiques actuelles ne suffiraient pas à générer un élan budgétaire suffisant pour stabiliser les finances publiques, en tenant compte de la hausse des taux d’intérêt, des investissements publics pour la transition verte et de l’augmentation des dépenses de défense. Par conséquent, ils ont soutenu que des augmentations d’impôts devaient faire partie de la solution à long terme.

Le nouveau Premier ministre Michel Barnier pense avoir trouvé un compromis politique. Cette semaine, Barnier a présenté un nouveau plan budgétaire visant à économiser 40 milliards d’euros et à générer potentiellement 20 milliards d’euros supplémentaires de recettes grâce à de nouvelles taxes temporaires. Ces taxes incluraient une taxe sur les bénéfices exceptionnels des entreprises réalisant un chiffre d’affaires supérieur à 1 milliard d’euros et une taxe non spécifiée sur les individus fortunés. L’objectif serait de réduire le déficit de la France, passant de près de 6 % en 2024 à moins de 3 % en 2029, ce qui alignerait la France sur les exigences de la procédure de déficit excessif de l’UE.

Mais la réforme fiscale française est plus complexe que la question de savoir si les riches doivent payer plus ou si les pauvres doivent payer leur part. Proposer des politiques publiques qui semblent intéressantes d’un point de vue politique mais qui ne résolvent pas le problème – comme l’extension de l’impôt temporaire sur les bénéfices exceptionnels des entreprises ou les riches – ne permet pas de générer des recettes suffisantes et érode davantage la confiance du public dans les décideurs politiques.

La Croissance Est Importante pour les Recettes

Pour la croissance, il est aussi important de comprendre qu’il existe une hiérarchie entre les différentes méthodes de collecte d’un euro de recettes, car les types d’impôts n’ont pas tous le même impact sur l’économie.

Par exemple, les impôts sur les facteurs les plus mobiles de l’économie, tels que le capital, sont ceux qui provoquent le plus de distorsions et ont l’impact le plus négatif. Les impôts sur des facteurs qui ne peuvent pas être facilement déplacés, comme les terrains, sont les plus stables et les moins générateurs de distorsions. En outre, les taxes à la consommation, telles que la taxe sur la valeur ajoutée (TVA), sont relativement neutres, n’entraînent qu’un minimum de distorsions et constituent un moyen plus efficace, d’un point de vue économique, de générer des recettes. Comprendre les effets de distorsion de certaines politiques fiscales par rapport à d’autres permettrait aux décideurs politiques d’atteindre plus facilement leurs objectifs en matière de croissance et de recettes.

La France a-t-elle un Système Fiscal Compétitif et Neutre ?

En général, un système fiscal compétitif maintient des taux marginaux d’imposition bas en raison de la mobilité du capital, tandis qu’un système neutre vise à générer le plus de recettes avec le moins de distorsions économiques possible. De nombreux facteurs contribuent à la performance économique d’un pays, mais un système fiscal compétitif et neutre favorise une croissance économique et des investissements durables tout en générant des recettes suffisantes pour répondre aux priorités du gouvernement.

Après avoir été pendant des années le système fiscal le moins compétitif de l’Organisation de Coopération et de Développement Économiques (OCDE), la France a son système fiscal plus compétitif sous la présidence de Macron, en réduisant progressivement le taux légal de l’impôt sur les sociétés de 33,3 pour cent à 25,83 pour cent, en réduisant les impôts sur le revenu personnel, en simplifiant les cotisations au système de sécurité sociale, et en mettant en œuvre diverses réformes de l’impôt foncier.

Cependant, trop souvent, dans le débat public, un système fiscal compétitif est confondu avec un faible taux d’imposition sur les sociétés. Alors que le taux d’impôt sur les sociétés peut influencer les décisions d’investissement, avoir un système fiscal compétitif va bien au-delà du taux appliqué sur le revenu des sociétés.

Selon l’Indice de Compétitivité Fiscale Internationale 2023 de la TaxA tax is a mandatory payment or charge collected by local, state, and national governments from individuals or businesses to cover the costs of general government services, goods, and activities. Foundation, qui vise à mesurer le degré de compétitivité et de neutralité du système fiscal d’un pays, la France se classe toujours 36e sur 38 pays de l’OCDE. Globalement, cela est dû à la grande complexité du système fiscal, à des problèmes d’assiette fiscale et à des politiques fiscales qui génèrent de nombreuses distorsions.

Par exemple, la France se classe 32e dans l’ensemble de l’OCDE en matière de taxes à la consommation. Cela n’est pas nécessairement dû à un taux élevé (qui se classe 16e) mais plutôt au design de l’assiette (classée 36e).

Idéalement, la TVA devrait être prélevée à un taux standard sur l’ensemble de la consommation finale, mais les décideurs politiques français ont mis en place des réductions de taux sur certains produits et ont exempté certains biens de l’assiette de la TVA. Le rapport d’efficacité (C-efficiency ratio) – qui mesure la part de la consommation finale couverte par la TVA – n’est que de 53 pour cent, révélant à la fois des lacunes en matière de politique et d’application. La moyenne de l’OCDE est de 58 pour cent.

De plus, le seuil de TVA de la France (91 900 euros) est le troisième plus élevé de l’OCDE en termes de pouvoir d’achat, juste derrière l’Italie (85 000 euros) et la République tchèque (79 000 €) et plus de deux fois la moyenne de l’OCDE, qui est d’environ 34 000 euros (en termes de pouvoir d’achat en France). C’est important car cela peut fausser les décisions des entreprises d’augmenter leurs revenus au-delà du seuil, déclenchant ainsi l’assujettissement à la TVA. Cela peut également créer une incitation mal placée à dissimuler leurs activités une fois le seuil dépassé, afin d’éviter cette obligation fiscale.

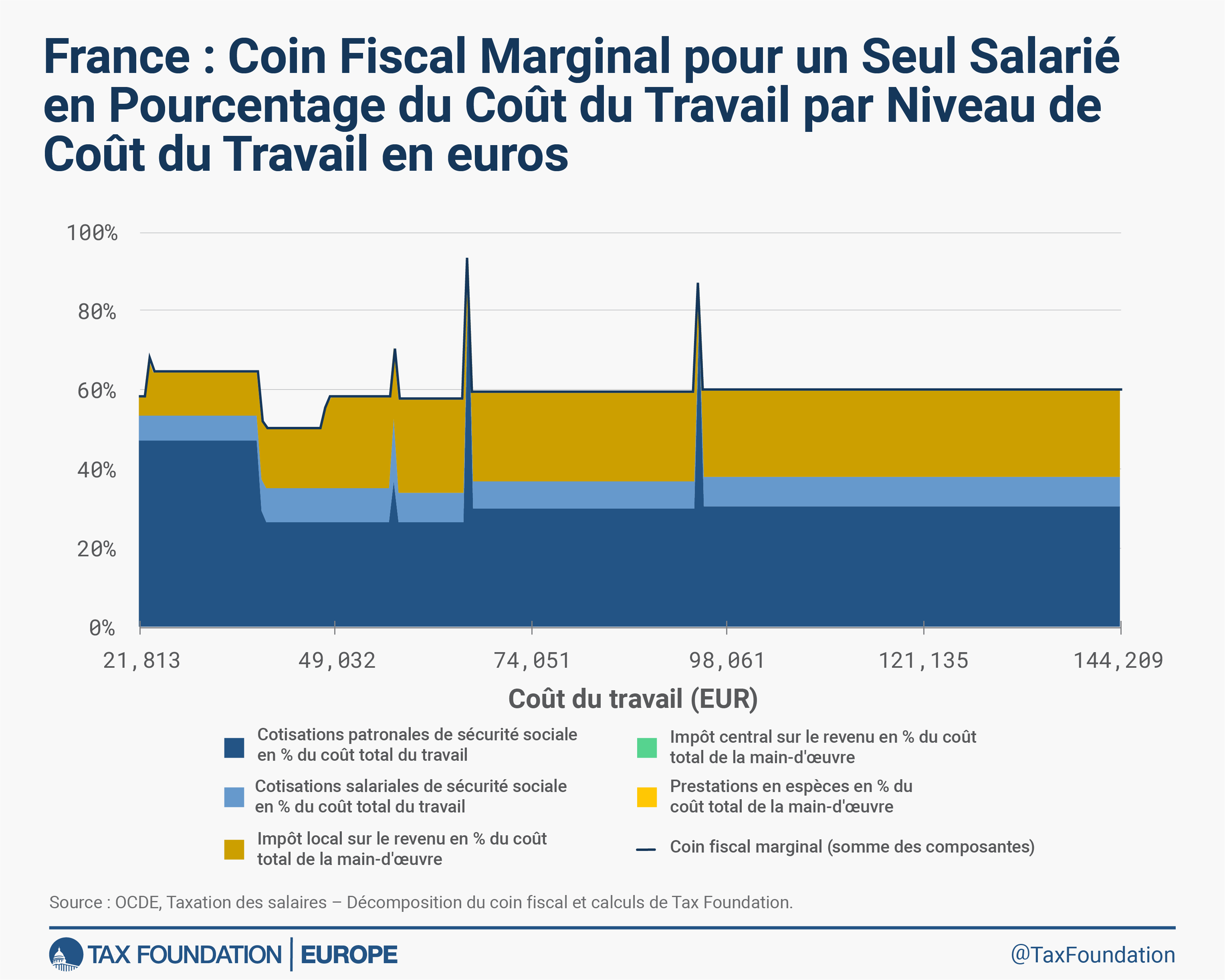

En outre, la structure de l’impôt sur le revenu en France décourage la mobilité des travailleurs. Compte tenu de la complexité du système de cotisations de sécurité sociale, de multiples pics involontaires se produisent dans le coin fiscal marginal. Cela peut notamment nuire aux travailleurs à revenu moyen, que les partis de tous bords politiques prétendent vouloir aider.

Enfin, la France est l’un des derniers pays d’Europe à recourir à l’impôt sur le chiffre d’affaires des entreprises. Ces impôts sur la production – connus sous le nom de cotisation sur la valeur ajoutée des entreprises (CVAE), de cotisation foncière des entreprises (CFE) et de cotisation économique territoriale (CET) – sont régressifs, car ils taxent les revenus plutôt que les bénéfices, et sont déconnectées de la performance économique d’une entreprise. Le gouvernement a correctement identifié ces politiques comme étant problématiques mais a continué de retarder leur correction. Cela s’ajoute à la taxe sur les services numériques qui produit un résultat régressif similaire.

Ceci est loin d’être une liste exhaustive des défauts du système fiscal français, mais ces exemples aident à illustrer les thèmes plus larges du manque de compétitivité et neutralité.

Réformes visant à améliorer l’efficacité

La bonne nouvelle pour les responsables politiques français qui cherchent à augmenter efficacement les recettes tout en maintenant la croissance économique, c’est qu’il existe des options lucratives.

Avec 73 milliards d’euros, la France a l’écart de TVA actionnable le plus important de l’Union européenne, qui mesure les recettes perdues en raison des choix politiques des décideurs, tels que des taux réduits sur certains biens ou l’exemption totale de certains articles de l’assiette de la TVA. Comme ces recettes non perçues sont dues à des choix, les décideurs peuvent modifier ces choix pour obtenir une combinaison plus efficace tout en soutenant la croissance économique. Pour mettre cela en perspective, 73 milliards d’euros suffiraient à abolir l’impôt sur le revenu et l’impôt sur la fortune résiduelle tout en maintenant la neutralité des recettes.

En outre, lisser la variation du taux marginal d’imposition en fonction des niveaux de revenu augmenterait probablement l’offre de main d’œuvre et encouragerait la mobilité ascendante des travailleurs. Cela est particulièrement vrai pour les travailleurs à revenu moyen. Enfin, l’élimination des impôts de production régressifs sur les entreprises augmenterait leur compétitivité et leur potentiel de croissance.

En termes d’équité, tous ces changements politiques contribueraient à réduire la charge fiscale sur le travail en France, qui est l’une des plus élevées de l’OCDE, à 47 pour cent.

Plutôt que de promouvoir des solutions fiscales peu judicieuses parce qu’elles sont politiquement commodes, les décideurs français devraient adopter une réforme structurelle du système fiscal. Se concentrer sur la compétitivité, la neutralité et des politiques efficaces pour accroître les recettes contribuerait grandement à renforcer la croissance économique et à stabiliser les finances publiques à long terme.

Share this article